Podsumowanie trendów rynku budowlanego i instalacyjno-grzewczego w II kwartale 2013 r.

Zebrane opinie na temat wyników drugiego kwartału 2013 roku w branży instalacyjno-grzewczej były tym razem w dużej części zgodne wśród uczestników rynku. Wyniki osiągnięte w tym okresie były najczęściej poniżej oczekiwań i założonych budżetach planów, ale należy wziąć pod uwagę fakt fatalny w swoich wynikach pierwszy kwartał, oraz to, że tak naprawdę drugi kwartał rozpoczął się kilka tygodni później, z uwagi na trwająca praktycznie do połowy kwietnia zimę. Do tego doszła tez ogólna sytuacja gospodarcza w kraju w postaci spowolnienia produkcji przemysłowej i szczególnie trwające już od połowy 2012 roku kiepskie wyniki produkcji budowlano montażowej. Wszystkie czynniki gospodarcze mają bezpośredni wpływ na rozwój sytuacji w branży instalacyjno-grzewczej.

Osiągnięty wzrost budzi nadzieję, że pikowanie wyników gospodarczych zostało wyhamowane, co w perspektywie czasu przełoży się także na pozytywne wyniki branży instalacyjno-grzewczej.

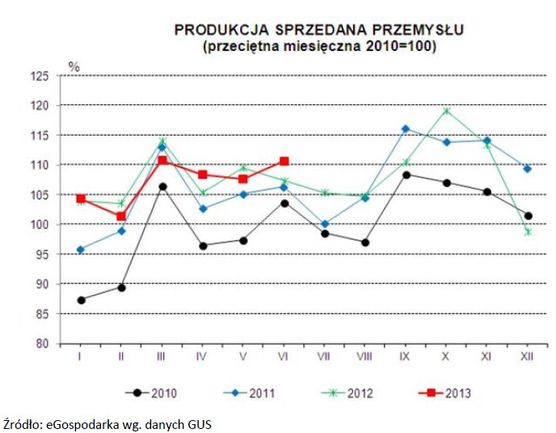

Rozwój produkcji sprzedanej przemysłu w poprzednich latach pokazuje poniższy wykres:

Dla porównania, według danych GUS produkcja sprzedana przemysłu w maju 2013 r. była o 1,8 proc. niższa w porównaniu z majem 2012 roku i o 0,7 proc. niższa niż w kwietniu 2013 r.

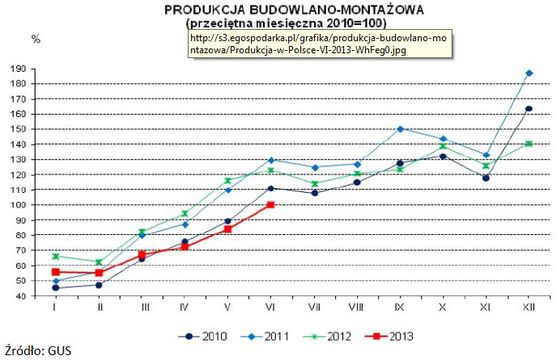

Ze wszystkich danych gospodarczych największe przełożenie na branżę instalacyjno- grzewczą ma produkcja budowlano-montażowa, a w szczególności budownictwo mieszkaniowe.

Według wstępnych danych podanych przez GUS, produkcja budowlano-montażowa, obejmująca roboty o charakterze inwestycyjnym i remontowym, zrealizowana na terenie kraju przez przedsiębiorstwa budowlane o liczbie pracujących powyżej 9 osób, była w czerwcu br. niższa o 18,3% w porównaniu do czerwca 2012 roku, a w porównaniu z majem, była już wyższa o 19,1%. Po wyeliminowaniu wpływu czynników o charakterze sezonowym, czyli dni wolnych od pracy, produkcja budowlano-montażowa ukształtowała się na poziomie niższym o 16,0% niż w czerwcu ub. roku, a w porównaniu z majem br. wzrosła o 5,3%. Dla porównania, w maju 2013 produkcja budowlano-montażowa była niższa o 27,5 procent niż rok wcześniej, a w porównaniu z kwietniem 2013 roku była wyższa o 16,3 proc. Jak podaje GUS, w maju 2013 roku, inflacja liczona rok do roku wyniosła 0,5%. Względem kwietnia miesiąca ceny spadły o 0,1 %. W czerwcu w dalszym ciągu Inflacja nadal osiąga minimalne wartości nie notowane już od wielu lat. Po kwietniowym wyniku, w wysokości 0,8 % rok do roku, który był najniższy od 7 lat, majowy wskaźnik cen spadł jeszcze bardziej - o 0,3 % do poziomu 0,5 %. Taka sytuacja wskazuje na znaczne ograniczenie popytu wewnętrznego, który tradycyjnie było siłą napędową wzrostu polskiej gospodarki. Nawet zrost eksportu o dalsze ponad 6% nie jest w stanie wyrównać tej straty. Zatrudnienie nadal spada, niestety już niemal od roku i jak wskazują prognozy NBP raczej nie można w szybkiej perspektywie spodziewać się przełamania tego trendu . W dalszym ciągu największe redukcje etatów zamierzają firmy budowlane. Dochody podatkowe budżetu są niższe niż rok temu i mniejsze od zapisanych w tegorocznej ustawie budżetowej. Jak podaje Coface, w I i II kwartale 2013 roku sądy wydały postanowienia o upadłości 455 polskich przedsiębiorstw (wg danych na dzień 28 czerwca br.) Liczba upadłości w Polsce ciągle jest większa niż przed rokiem, ale dynamika wzrostowa nieco wyhamowała. Jak się ocenia, sytuacja branży budowlanej pod tym względem zaczyna się już nieco stabilizować. Bankrutujących firm jest wciąż bardzo dużo, także w branży instalacyjno-grzewczej, lecz liczba ta przestała rosnąć. To pozwala mieć nadzieję, że następne miesiące 2013 roku okażą się pod tym względem lepsze. Coface ocenia, że rok 2013 będzie okresem dalszego wzrostu upadłości, jednak dynamika tego wzrostu osłabnie do poziomu poniżej 10%. Okres spływu należności w branży budowlano-montażowej wciąż się wydłuża, ale nie wzrasta już w znaczący sposób liczba upadłości. W pierwszym półroczu 2013 roku było ich 106, czyli praktycznie tyle samo , co w 2012 roku kiedy zanotowano 104 upadłości. Można na tej podstawie stwierdzić, że branża budowlana osiągnęła już dno, z którego można się już tylko odbić i że może być tylko lepiej. Przypomnijmy, że rok temu statystyczny wzrost liczby bankructw w budownictwie sięgał 70 % rok do roku. Zmieniła się struktura upadających firm w budownictwie. Obecnie są to mniejsze firmy w porównaniu do w ub. roku, stąd statystyka upadłości sygnalizuje pewne zmniejszenie ich liczby. Zdaniem Euler Hermes, nie jest to jednak efekt trendu wzrostowego w branży, ale raczej nieuwzględniania w statystyce problemów części mniejszych, lokalnych firm budowlanych, co do których sady nie orzekają upadłości. Pomimo wyhamowania liczby upadłości nie należy jednak spodziewać się szybkich zmian na lepsze. Branża budowlana wciąż jest uznawana za ryzykowną i ma problemy z pozyskiwaniem finansowania. Firmy są obciążone problemami z 2012 r., kiedy wiele z nich zakończyło rok ze stratą, której nie udało się zmniejszyć w I kwartale 2013 r., gdyż pogoda nie pozwoliła na rozpoczynanie nowych budów. Ruch w inwestycjach jest wciąż mały, deweloperzy i inwestorzy indywidualni wciąż obawiają się realizowania nowych inwestycji mieszkaniowych, a popyt limitowany jest restrykcyjnym podejściem instytucji finansowych (Źródło Coface).

W 2013 r. można zaobserwować konsekwentny spadek przychodów firm budowlanych. Jak podaje Coface,w całym 2013 r. rynek może się zmniejszyć ok. 20-25 %. Wciąż aktualne pozostają problemy z płynnością, o czym sygnalizowaliśmy już wcześniej. Wydłużają się zaległości spłat zobowiązań finansowych. Zgodnie z danymi Coface średnie terminy płatności od odbiorców z branży budowlanej wydłużyły się w okresie od stycznia do maja 2013 roku o 7 dni w porównaniu z analogicznym okresem 2012 roku. Pozytywne jest jednak to, że firmy nauczone doświadczeniami z 2012 r. przestały nadmiernie ograniczać marże. Dzięki temu obserwujemy poprawę rentowności kontraktów oraz stopniowo płynności przedsiębiorstw z branży. Niestety nie przekłada się to na ograniczenie walki cenowej wśród dostawców materiałów budowlanych i elementów instalacyjnych. Realnym wsparciem dla podwykonawców stały się także przepisy pozwalające odzyskać pieniądze od inwestora, w przypadku niewypłacalności głównego wykonawcy. Wiele firm z tego skorzystało i pozostało na rynku. Normalne, Maj-czerwiec to już sezon sprzedaży w pełni. Oczekiwano, że będą odrabiane straty s przedłużającej się zimy i będzie zwiększona ilość zamówień w odniesieniu do miesięcy zimowych a w ślad za tym także przepływy finansowe i polepszy się kondycja firm budowlanych i ich dostawców. Niestety, w II kwartale 2013 roku zamówień było wyraźnie mniej niż rokiem wcześniej. Powodem nie było wyhamowania prac infrastrukturalnych, ale też spowolnienia m.in. w budownictwie mieszkaniowym, co było najbardziej odczuwalne w branży instalacyjno-grzewczej. Teoretycznie, stosunkowo lepiej z tą sytuacją radzą sobie obecnie większe firmy budowlane. Teraz także duże firmy szukają już nie tylko największych placów budów, ale wchodzą również na lokalne rynki, będące dotychczas domeną ich podwykonawców. Rozbicie prac na większa ilość placów budowy to nie tylko potrzeba obecnej sytuacji rynkowej. Z jednej strony widać jak mało jest dużych inwestycji, ale z drugiej strony to jest też możliwość dywersyfikacji rynku i przez to ryzyka w postaci jednostkowo dużych strat. Mniejsze firm muszą w tej sytuacji rywalizować nie tylko między sobą, ale też ze swoimi dotychczasowymi zleceniodawcami, którzy notabene zalegają wobec nich nadal wielu swoich płatności z tytułu realizacji wcześniejszych inwestycji. W tej sytuacji w czerwcu upadło 21 małych firm budowlanych, a były to już prawie wyłącznie firmy lokalne.

W porównaniu do czerwca 2012 spadek produkcji budowlano-montażowej odnotowano we wszystkich działach budownictwa, przy czym w podmiotach, których podstawowym rodzajem działalności jest wznoszenie budynków - o 20,2%, a w jednostkach zajmujących się głównie robotami budowlanymi specjalistycznymi w tym instalacyjnymi - o 11,3%. Natomiast w porównaniu z majem br. we wszystkich działach budownictwa zanotowano wzrost produkcji: w tym w jednostkach wykonujących roboty budowlane specjalistyczne - o 24,7%, a w realizujących głównie roboty budowlane związane ze wznoszeniem budynków o 12,9%. Podsumowując, w pierwszym półroczu br. produkcja budowlano-montażowa była o 21,5% niższa niż w pierwszym półroczu 2012 roku. Tendencje w dynamice produkcji budowlano – montażowej w ostatnich trzech latach pokazuje poniższy wykres:

Szacuje się, że ceny produkcji budowlano-montażowej w czerwcu 2013 r. były o 0,1% niższe niż w poprzednim miesiącu oraz o 1,0% niższe niż w grudniu ub. roku i o 2,0% niższe niż w czerwcu 2012 r. Na podstawie powyższych danych można zaryzykować stwierdzenie, że budownictwo tkwi nadal w głębokim dołku. Ceny robót budowlano-montażowych mogą nadal spadać w przedsiębiorstwach wszystkich klas wielkości.

Ważnym źródłem oceny sytuacji w poszczególnych branżach jest ocena tzw. ogólnego klimat koniunktury w przemyśle W 2Q2013 dały się zauważyć dalsze słabe oznaki poprawy koniunktury. Na razie jednak nie mają istotnego wpływu na ogólną ocenę kondycji przedsiębiorstw, która uległa niewielkiemu pogorszeniu.. Ogólny klimat koniunktury w przemyśle po pierwszym półroczy 2013 roku jest oceniany w dalszym ciągu negatywnie, podobnie jak to miało miejsce w czerwcu, i gorzej niż w porównywalnym okresie w ostatnich trzech latach. Pesymistyczne oceny bieżącego portfela zamówień i produkcji są zbliżone do wyników zdefiniowanych w czerwcu. Natomiast ogólny klimat koniunktury w budownictwie oceniany jest po zakończeniu pierwszego półrocza nieco mniej pesymistycznie niż w czerwcu, i odpowiada klimatowi, który miał miejsce w tym samym okresie przed rokiem. Nieco pogarszają się prognozy dotyczące portfela zamówień, przy utrzymujących się niekorzystnych prognozach produkcji budowlano-montażowej. Przedsiębiorcy budowlani zakładają spadek cen robót budowlano-montażowych w mniejszym stopniu niż to zakładali jeszcze w czerwcu br.. W lipcu ogólny klimat koniunktury w budownictwie kształtuje spadek na poziomie -15 (dla porównania w czerwcu spadek wynosił -17). Poprawę koniunktury sygnalizuje 13% przedsiębiorstw, a jej pogorszenie 28% (w czerwcu było to odpowiednio 13% i 30%).

W II kw. 2013 i tak nie najlepsza płynność finansowa firm nieznacznie pogorszyła się. Wzrósł również udział firm, w których wstępują problemy z odzyskaniem należności od kontrahentów w ustalonym terminie. W poprzednich kwartałach wskazywaliśmy na wyraźną polaryzację między grupą dużych przedsiębiorstw z kilkoma wyjątkami, które posiadają więcej środków finansowych niż aktualne ich potrzeby i oraz sektorem MSP, będących najczęściej podwykonawcami tych firm, który częściej boryka się z problemem płynności finansowej. Efektem tego jest zauważalny wzrost opóźnień płatności za wykonane roboty budowlano-montażowej. Pesymistycznie i nieco gorsze od przewidywań formułowanych pod koniec II kwartału są prognozy przedsiębiorstw mikro (o liczbie pracujących do 9 osób). W porównaniu z połową II kwartału, jednostki małe i średnie (o liczbie pracujących od 10 do 249 osób) nieco mniej pesymistyczne prognozują rozwój rynku.

Jak podał GUS, w lipcu 2013 r., nastroje konsumenckie były mniej pesymistyczne niż w czerwcu. Jest to o tyle ważne dla branży instalacyjno-grzewczej, że kiepskie nastroje konsumenckie bezpośrednio uderzają w sprzedaż dla klientów indywidualnych, co stanowiło zawsze stabilny segment tego rynku.

Bieżący wskaźnik ufności konsumenckiej, tzw. BWUK, opisujący obecne tendencje konsumpcji indywidualnej, wzrósł o 0,6 % i ukształtował się na poziomie -27,3, co jest najwyższym wynikiem od lipca 2012. Wśród jego składowych najbardziej poprawiły się oceny dotyczące przyszłej sytuacji finansowej w gospodarstwach domowych i spodziewanej sytuacji ekonomicznej Polski (odpowiednio o 3,6 i 2,4 %). Pogorszyły się jedynie o 3,8% oceny dotyczące dokonywania ważnych zakupów co bezpośrednio przekłada się m.in. na inwestycje związane z modernizacją instalacji grzewczej w domu. W lipcu 2013, wyprzedzający wskaźnik ufności konsumenckiej, tzw. WWUK osiągnął wartość wyższą o 2,0% niż w lipcu 2012 r.

Analizując liczbę ogłaszanych przetargów, jak podaje eGospodarka, wielkim przegranym w maju była branża budowlana. W poprzednich latach, wraz z topnieniem śniegu i startem sezonu budowlanego, w drugim kwartale notowano średnio około dwudziestoprocentową miesięczną dynamikę przyrostu zamówień z tego segmentu. W tym roku przyrosty miesięczne są wyjątkowo małe, wynoszące zaledwie kilka procent, po nietypowym kwietniu, w którym zanotowano duży wzrost, będący efektem odreagowaniem spadków mających miejsce w lutym i marcu po nowelizacji PZP. W maju ogłoszono zaledwie o 4,47 % więcej ogłoszeń na prace budowlane niż w kwietniu. W 2012 roku dynamika przyrostu zamówień budowlano-remontowych w okresie kwiecień-maj wynosiła 18 %, zaś w roku 2011 było to +18,8 procent. Tak niskiej dynamiki w branży budowlanej nie uzasadnia bardzo długa w tym roku zima, która spowodowała opóźnienia w branży budowlanej o około półtora miesiąca. Zima skończyła się w połowie kwietnia, a maj był już miesiącem z pogodą sprzyjającą pracom budowlanym. Dlatego, biorąc pod uwagę także inne wskaźniki makroekonomiczne i dotyczące budownictwa, możemy zaryzykować stwierdzenie, że mamy do czynienia z głębokim spadkiem inwestycji budowlanych oraz remontów, spowodowanym – jak wskazuje sytuacja budżetu Państwa – pewnym kryzysem finansów publicznych. 2 kwartał w tym roku jest w zamówieniach publicznych dla sektora budowlanego najgorszy ze wszystkich analogicznych kwartałów w ciągu ostatnich pięciu lat Pomimo początku sezonu budowlanego, instytucje publiczne nadal nie zwiększają zamówień na prace budowlane. Dane historyczne pokazują, że maj był na w ostatnich latach miesiącem w którym obserwowano wysoką dynamikę wzrostu liczby zamówień na prace budowlano-remontowe. Na podstawie analiz dostępnych danych można zaryzykować stwierdzenie, że rok 2013 będzie dla branży budowlanej gorszy niż poprzednie lata. Słaba kondycja tego sektora nie jest widoczna już od ok. roku. Bankructwa, spadek produkcji budowlano-montażowej widoczny w statystykach GUS, coraz mniejsza liczba zamówień publicznych, wstrzymanie większych inwestycji – nie są przesłankami aby sądzić, że z powrotem nastąpi szybki rozwój branży budowlanej w najbliższym czasie .

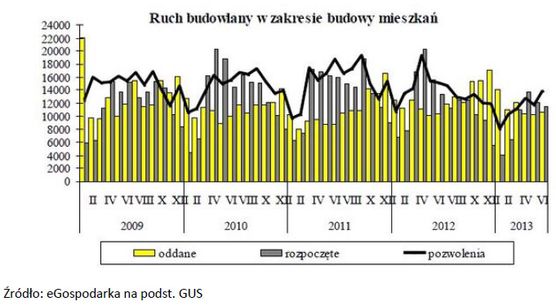

Istotnym czynnikiem mającym wpływ na wyniki branży instalacyjno-grzewczej, jest rozwój budownictwa mieszkaniowego. Tutaj tendencje z ostatniego roku nie były najlepsze, biorąc pod uwagę ilość wydawanych pozwoleń na budowę i liczne rozpoczynanych budów. Niemniej jednak, ostatnie miesiące przyniosły stabilizację liczby oddawanych do użytkowania mieszkań w skali roku. Ta stabilizacja jest zasługą przede wszystkim inwestorów indywidualnych, którzy z miesiąca na miesiąc oddają nieznacznie, ale jednak coraz więcej inwestycji, podczas gdy w przypadku firm deweloperskich liczba ta w podobnym tempie spada. Według danych opublikowanych przez GUS, w okresie styczeń-czerwiec 2013 r. oddano do użytku 68,5 tyś. mieszkań, co oznacza wzrost o 1,0% niż w porównywalnym okresie 2012 r ( wtedy był wzrost o 24,3%). i o 25,5% więcej niż w 2011 roku. Największy udział w przyroście nowododawanych mieszkań mieli inwestorzy indywidualni którzy z udziałem 58,8% wybudowali o 7,1% więcej mieszkań niż w analogicznym okresie poprzedniego roku. Deweloperzy oddali o 5,3% mniej mieszkań niż w pierwszym półroczu 2013 roku w porównaniu do 1półrocza 2013r. kiedy zanotowano wzrost aż o 49% i osiągnęli udział 36,9% w ilości wszystkich oddanych mieszkań w okresie I-VI 2013 roku. Dalej, spółdzielnie mieszkaniowe oddały 26,2% mieszkań mniej niż rok wcześniej, a pozostali inwestorzy, tzn. budownictwo komunalne, społeczne, czynszowe i zakładowe oddali do użytku 5,2% mieszkań mniej niż w I półroczu 2012 roku.

Uspokaja się też sytuacja pod względem rozpoczynany inwestycji oraz wydawanych pozwoleń na budowę. Szybko do niedawna rosnąca dynamika spadku liczby mieszkań, których budowę rozpoczęto w ostatnich 12 miesiącach, w czerwcu zatrzymała się na poziomie zbliżonym do tego w maju, osiągając minus 26,25%. Ale do stosunkowo niskiego poziomu spadła liczba mieszkań, których budowę rozpoczęto w I półroczu 2013. Łącznie, rozpoczęto budowę 59 tys. mieszkań, czyli o 26,9 % mniej niż w 1 półroczu 2012 roku. Dynamika spadku lekko wyhamowała w II kwartale. Liczba rozpoczynanych budów zmalała zarówno w przypadku inwestorów indywidualnych (spadek o 15,7%.), jak i w przypadku deweloperów (spadek o 39,5 %.). Dynamika spadku utrzymuje się w tej grupie inwestorów na wysokim poziomie, ale rośnie już w takim tempie jak w ostatnich miesiącach. Można nawet mówić o pewnej stabilizacji. W przypadku spółdzielni, ten spadek wyniósł w I półroczu 2013 roku aż o 60,5%. Spadek rozpoczynanych budów o 14,7% odnotowano także w grupie inwestorów pozostałych.

Także nieciekawie przedstawia się sytuacja w obszarze ilości wydawanych pozwoleń na budowę mieszkań. W pierwszym półroczu 2013 roku ta liczba wyniosła blisko 67,8 tys. Co oznacza 22,9% mniej wydanych pozwoleń na budowę niż w I półroczu 2012 roku. W grupie inwestorów indywidualnych, którzy wystąpili o pozwolenie na budowę dla 37 201 mieszkań, spadek wyniósł o 18,6% , a w wypadku mieszkań budowanych przez deweloperów ilość pozwoleń na budowę spadła o 31,3% i osiągnęła nieco ponad 27,3 tyś pozwoleń na budowę mieszkań. W wypadku spółdzielni mieszkaniowych, ten spadek osiągnął 30,9% co wskazuje na wyhamowywanie tendencji spadkowych. Znacznie zwiększyła się ilość wydawanych pozwoleń na budowę w grupie pozostałych inwestorów, tj, mieszkania komunalne, społeczne czynszowe i zakładowe, do 2555 w I półroczy br. bieżącego roku, co oznacza wzrost o 82,9% z porównaniu do I półrocza 2012 roku. W przypadku mieszkań przeznaczonych na sprzedaż można zaobserwować w ostatnich latach pewną cykliczność, tak po stronie inwestorów indywidualnych ostatnich pięć lat oznacza w zasadzie niemal nieprzerwaną tendencję spadkową.

Rozkład regionalny rozwoju budownictwa mieszkaniowego na terenie Polski wygląda następująco. W I półroczu 2013 r. w 6 województwach odnotowano wzrost liczby mieszkań oddanych do użytkowania. Największy wzrost dał się zauważyć w województwie śląskim – o 19,8 %, dalej w kujawsko-pomorskim – o 17,0% i małopolskim, gdzie oddano o 15,5% więcej mieszkań niż przed rokiem .W mazowieckim tym razem oddano już o 4,8% mniej mieszkań niż w analogicznym okresie poprzedniego roku. Spadki odnotowano także w pozostałych województwach, w tym największy w woj. podlaskim o 25,9%, zachodniopomorskim o 20,7% oraz świętokrzyskim o 19,4%.

W I półroczu 2013 r. spadek liczby mieszkań, na realizację których wydano pozwolenia odnotowano we wszystkich województwach, w tym największy w opolskim – o 42,2%, dalej lubelskim – o 38,8%, lubuskim – o 37,4%, i mazowieckim – o 16,2% niż w o podobnym okresie w 2012 roku

Spadek liczby mieszkań, których budowę rozpoczęto w I kwartale 2013 r. odnotowano w piętnastu województwach, w tym największy: w wielkopolskim – o 40,3%, dalej warmińsko-mazurskim – o 46,3% i dolnośląskim – o 35,6% oraz mazowieckim o 35,1%. Wzrost liczby nowych budów zanotowano jedynie w woj. świętokrzyskim i wyniósł on 4,9%.

Ogólnie ruch budowlany w zakresie realizacji inwestycji mieszkaniowych pokazuje poniższy wykres:

Jak oceniany był rozwój rynku instalacyjno-grzewczego w Polsce w I kwartale 2013 roku?

W branży instalacyjno-grzewczej panowała nadzieja, ze po kiepskim pod względem uzyskanych wyników I kwartale 2013 roku, drugi kwartał pozwoli na odrobienie strat i pewna stabilizację w działaniach. Niestety, tak naprawdę to tylko czerwiec dał nadzieję, że uda się odrobić wcześniejsze straty. Zima trwała ok. półtora miesiąca dłużej niż zwykle. Do tego doszły negatywne zjawiska makroekonomiczne, opisywane w części ogólnej podsumowania 2 kwartału 2013 roku w branży instalacyjno-grzewczej. Spadek produkcji budowlanej który ma miejsce konsekwentnie już od połowy zeszłego roku, zmniejszenie konsumpcji wewnętrznej w Kraju od początku roku, co znalazło odzwierciedlenie w rekordowo niskiej inflacji. Praktycznie wszyscy respondenci byli zgodni, że w

drugim kwartale nie udało się odrobić strat z początku roku. W drugiej połowie maja zaczęło się lekkie ożywienie w branży pod względem ilości zapytań ofertowych, ale w porównaniu do lat poprzednich nie była to liczba odpowiadająca temu, co działo się w poprzednich latach w tym okresie. Negatywne zjawiska w postaci narastających problemów płatnościowych i będących tego wynikiem kilku spektakularnych w branży bankructw i postępowań układowych nie pozwalały firmom działającym w tym segmencie rynku na podejmowanie ryzyka i wypuszczanie towaru czy usług bez kontroli nad płatnościami. Z jednej strony mniejsza liczba klientów indywidualnych w polaczeniu ze wzrastającymi zasobami finansowymi na prywatnych kontach. Wszyscy uczestnicy rynku oczekują „obudzenia się” sprzedaży i z niepokojem podchodzą do wyników tego roku, pomimo, że I kwartał nie powinien być wyznacznikiem całego roku.

Zaistniała sytuacja odbiła się negatywnie na nastrojach panujących w branży instalacyjno-grzewczej. Zdaniem praktycznie wszystkich rozmówców, Rynek instalacyjny w I. kwartale 2013 miał silną tendencję spadkową. Ze względu na bardzo długą zimę wiele prac zostało opóźnionych. Na trudne warunki pogodowe nałożyły się jeszcze dodatkowo niekorzystne nastroje konsumentów o których sygnalizowaliśmy w części ogólnej podsumowania, którzy wyraźnie odkładają decyzje o większych remontach i inwestycjach na przyszłość. W obecnej sytuacji, klient końcowy jeżeli musi się zdecydować na inwestycje, bardzo często kieruje się wyłącznie kryterium cenowym, traktując przyjęte rozwiązanie jako element tymczasowy. Trzecim negatywnym czynnikiem jest generalnie spore spowolnienie w sektorze budowlanym i znacznie mniejsza liczba nowych inwestycji. Tzw, „obiektówki” należały w 2 kwartale praktycznie do rzadkości. Podobnie jak w pozostałej części branży budowlanej, nadal pogłębia się trudna sytuacja płatnicza na rynku. Pojawiają się kolejne bankructwa . Instalatorzy w I. kwartale z racji warunków pogodowych nie generowali przychodów, co w niektórych przypadkach pogorszyło ich sytuację płatniczą w II kwartale 2013 roku. Także dystrybutorzy, czy większe firmy wykonawcze, kupując produkty w celu zaopatrzenia inwestycji nie byli w stanie ich dostarczyć na opóźnione budowy, przez co zalegały w magazynach i były zbywane w pierwszej kolejności aby zmniejszyć zapasy magazynowe i zrobić obrót. Widać również przełożenie się złych nastrojów społecznych na chęć zakupów inwestycyjnych. Tam gdzie nie instalator, a Klient końcowy dokonuje wybory – czyli w dystrybucji DIY także notowane są stosunkowo duże spadki obrotów. Zaistniała sytuacja, czyli brak oczekiwanego zapotrzebowania ze strony klienta indywidualnego i instalatora powoduje, że firmy dystrybucyjne prześcigają się w obniżaniu cen lub w oferowaniu promocji. Doprowadziło to praktycznie do wojny cenowej na rynku. Do tego doszedł brak oznak rozwoju i tendencji rynkowych, pomimo że instalatorzy twierdzą, że otrzymują zapytania odnośnie nowych projektów budowlanych. Jak było sygnalizowane na początku, głównym powodem zaistniałej sytuacji jest perspektywa kryzysu gospodarczego i w efekcie wstrzymanie (zamrożenie) wszelkich

inwestycji. Ogromna przeszkodą jest również brak wsparcia segmentu kredytów budowlanych (hipotecznych) – można stwierdzić, iż mamy do czynienia z budowaniem lub remontem za gotówkę. Również po stronie dystrybutorów obserwujemy działania minimalizujące ryzyko braku płatności, co sprzyja spowolnieniu procesów zakupowych. Ocena rynku to średni spadek o ok. 5% w porównaniu do 2 kwartału 2012 roku, ale uwzględnia to drastyczny spadek obrotów marketów nawet o ok 25% (drobne remonty, aktywność konsument ów). Osobnym problemem który zaistniał od jesieni 2012 roku, jest agresywna ekspansja ciepła systemowego, które korzystając ze swojej pozycji, zaczęły naginać na swoją korzyść zapisy prawa budowlanego które weszły w życie przed rokiem, skutecznie w szeregu przypadków blokując możliwość instalacji rozproszonych źródeł ciepła o mocy pow. 50 kW. Dotyczy to zarówno kotłów kondensacyjnych jak i OZE w postaci pomp ciepła i kotłów na biomasę. Także jedna z instalacji Kogeneracji nie znalazła uznania u lokalnego operatora sieci cieplnej i została wstrzymana.

Jak kształtowała się sytuacja w wybranych grupach produktowych?

Pompy ciepła: tradycyjnie już w dalszym ciągu praktycznie wszyscy byli zgodni co do tego, że ta grupa produktowa ma się dobrze jak na ogólna sytuacje na rynku. Niemniej jednak, można było spotkać głosy mówiące zarówno o wzrostach sprzedaży pomp ciepła rok do roku na poziome 10-15%, ale też były głosy o stagnacji bądź nawet pewnych spadkach sprzedaży pomp ciepła. W dalszym ciągu daje się zauważyć wzrastające zainteresowanie pompami powietrznymi. W kontekście zaistniałej sytuacji rynkowej, można przyjąć, że Rynek pomp ciepła wydaje się być stabilny.

Kolektory słoneczne: Po bardzo kiepskim I kwartale 2013 roku, oczekiwano że w II kwartale nastąpi odrobienie strat. Wzrosty nastąpiły, ale nie w takim stopniu, w jakim by sobie życzyli producenci. Zaistniały duże rozbieżności co do oceny wzrostów tego segmentu rynku. Przy ogólnych wzrostach, ocenianych na ok. 10%, w sytuacji gdy niektórzy oferenci wskazywali na sporo wyższe wzrosty, ktoś musiał stracić, stąd te rozbieżności. W dalszym ciągu jest duże zainteresowanie wykorzystaniem programu dopłat do kredytów NFOŚiGW. Także kolektorom słonecznym rośnie konkurent w postaci powietrznych pomp ciepła do przygotowania c.w.u. co tez może mieć wpływ na wyhamowująca silna tendencje wzrostową tego segmentu rynku.

Kotły gazowe wiszące: Praktycznie wszyscy rozmówcy wskazywali na spadkową tendencję dla kotłów konwencjonalnych, na rzecz nowocześniejszych urządzeń, chociaż i tutaj były rozbieżności co do oceny tendencji rynkowych. Utrzymał się stały podział udziału kotłów z zamkniętą i otwarta komorą spalania. W wypadku kotłów kondensacyjnych także większość opinii wskazywała na stagnacje lub lekki kilkuprocentowe spadki sprzedaży tych urządzeń od 5 do 10%. Można zaobserwować lekkie kurczenie się rynku, szczególnie dla kotłów konwencjonalnych których spadek szacowany jest na 10-15%, spowodowane problemami w zakresie prac modernizacyjnych wymagających nieco szerszego zakresu robót, oraz skurczeniem się liczby nowych potencjalnych inwestycji.

Przepływowe podgrzewacze do wody: w porównaniu do II kwartału 2012 roku, sytuacja w tej grupie towarowej się ustabilizował i można przyjąć, że poziom sprzedaży jest lekko poniżej poziomu zeszłego roku w 2Q2013 i spadek nieco powyżej 10% w perspektywie pierwszego półrocza.

Gazowe kotły stojące: podobnie jak w poprzednich kwartałach, utrzymała się tendencja spadkowa. W tym kwartale na poziomie 5-10%, ale były opinie o stabilizacji tego segmentu rynku. Głównie tej grupy produktów dotyka problem projektowania węzłów cieplnych opartych na sieciach c.o w miejsce indywidualnych kotłowni pow. 50 kW. Można było spotkać opinie, ze jedynymi produktami sprzedającymi się w tej grupie towarowej były tzw. „lodówki” kondensacyjne, ale tez w mniejszych ilościach w porównaniu do zeszłego roku.

Grzejniki: Rozmówcy byli zgodni, co do dalszych spadków sprzedaży grzejników stalowych, ale także już i aluminiowych. Tendencja spadkowa utrzymuje się na rzecz ogrzewania podłogowego i ściennego. Dla grzejników ocenia się spadki rzędu 8-15% rok do roku, w największym stopniu dotykający grzejników stalowych, gdzie według ocen respondentów, spadki mogły osiągnąć nawet poziom 30% co jest efektem mniejszej liczby inwestycji, gdzie można je zamontować oraz konsekwentnie wzrastająca rolą ogrzewania podłogowego w nowych inwestycjach.

Inne produkty: W dalszym ciągu trudny okres mieli producenci kotłów na paliwa stałe, aczkolwiek nie tak duże jak w poprzednich kwartałach – ocenia się pewną stagnację w zmianach lub kilkuprocentowe – do 15% spadki dla tego segmentu rynku. Po ostatnich podwyżkach cen węgla pow. 900 PLN już niewielu inwestorów jest zainteresowanych tego typu inwestycją. Inne elementy instalacyjne: ogólnie spadki, w wypadków kominów nawet dwucyfrowe

Podsumowanie:

Publikacja informacji GUS dotyczącej wstępnych danych budownictwa mieszkaniowego dla pierwszego półrocza 2013 r. jest potwierdzeniem faktu stabilizacji aktywności inwestycyjnej na zaniżonym poziomie w ramach wszystkich form budownictwa mieszkaniowego. Efektem tego jest dalszy ciąg spowolnienia aktywności gospodarczej, szczególnie widocznej w branży deweloperskiej, połączony jednak z pierwszymi symptomami poprawy nastrojów inwestycyjnych. Dane GUS za okres sześciu zakończonych miesięcy bieżącego roku potwierdzają utrwalający się trend hamowania koniunktury krajowego segmentu budownictwa mieszkaniowego, które jest podstawowym klientem branży instalacyjno-grzewczej. Podane wartości świadczą o istotnym ograniczeniu działalności gospodarczej inwestorów na rynku mieszkaniowym w pierwszym półroczu, wynikającym z obaw o stan koniunktury gospodarczej w następnych miesiącach. Na obecne statystyki mieszkaniowe wpływa kombinacja pesymizmu, jaki zdominował rodzimą mieszkaniówkę na przełomie 2013 i 2012 roku, oraz wynikającego z powszechnego przekonania u dużej części przedsiębiorców o nieuchronności zapaści koniunktury w kolejnych miesiącach 2013 roku. Dlatego warto odnotować aktualnie powracający umiarkowany optymizm, będącym następstwem coraz lepszych, zadowalających wyników sprzedażowych dużych firm deweloperskich. Z tego powodu rezerwa deweloperów w stosunku do rozpoczynania nowych inwestycji, wymuszona przez wyniki osłabienia gospodarczego, a w końcu nadpodaż mieszkań, powinna w drugiej połowie roku ustępować miejsca stopniowemu wzrostowi aktywności inwestycyjnej, potwierdzając średnioterminowe perspektywy ożywienia koniunktury budownictwa mieszkaniowego. Ostatnie miesiące przyniosły stabilizację pod względem liczby oddawanych do użytkowania mieszkań w skali roku. W nadchodzących miesiącach najprawdopodobniej można się spodziewać dalszych stopniowych spadek, jednak już nie tak spektakularnych jak w ostatnich miesiącach. W przypadku deweloperów już jest on widoczny, na razie jednak przybywa oddawanych inwestycji, realizowanych przez inwestorów indywidualnych, co równoważy ten ubytek. Należy tutaj dodać, że łącznie ponad 8 mld zł zamierza przeznaczyć rząd na wspieranie budownictwa mieszkaniowego w nowych programach "Mieszkanie dla Młodych" i tanich mieszkań na wynajem. Kwota ta ma być rozłożona na 5 lat, ale niestety w najbardziej kryzysowym roku 2013 na rynek nie trafi z niej ani złotówka.

Już od trzech kwartałów kurczące się budownictwo ma ujemny wpływ na PKB. W budownictwie mieszkaniowym kłopoty na dobre rozpoczęły się pod koniec I kwartału br. Wtedy to zaczęły spadać wszystkie podawane przez GUS wskaźniki aktywności deweloperów. Od marca oddają oni do użytkowania mniej mieszkań niż przed rokiem, otrzymują mniej pozwoleń na budowę i rozpoczynają mniej inwestycji. Wcześniej przez wiele miesięcy pozytywne odczyty widoczne były jedynie w zakresie liczby mieszkań oddawanych do użytkowania, co było efektem budów rozpoczętych w pierwszej fazie ożywienia po 2009 roku. Spadek liczby nowych projektów inwestycyjnych widoczny jest już od roku. Osłabienie tendencji negatywnych pozwala mieć nadzieję, że może być tylko lepiej, chociaż spadek rozpoczynanych budów i pozwoleń na budowę, będzie miało swój wpływ na branże w najbliższych dwóch latach, jeżeli nie zmienią się nastroje konsumenckie klientów ostatecznych.

Raporty dotyczące oceny kwartalnej rynku instalacyjno-grzewczego będą dostępne na stronach internetowych Stowarzyszenia Producentów i Importerów Urządzeń Grzewczych (SPIUG):